Di

La tassazione dei terreni agricoli ha visto negli ultimi anni numerosi interventi normativi che hanno influito sostanzialmente sull’imposta, rendendone complessa anche la determinazione. Riepiloghiamo quali sono i casi di esenzione e obbligo.

Per l’anno 2017 si conferma quindi quanto determinato dalla Legge di Stabilità 2016. L’attuale disciplina è individuata dall’art.1 comma 13 delle Legge n. 208/2015. Pertanto:

- esenzione IMU per i terreni posseduti e condotti da coltivatori diretti ed imprenditori agricoli professionali di cui all’art.1 del D. Lgs. n. 99 del 29 marzo 2004, iscritti alla previdenza agricola (a prescindere dall’ubicazione del terreno);

- reintroduzione della classificazione di cui all’allegato alla Circolare n. 9 del 14 giugno del 1993 del MEF pubblicata con supplemento ordinario n. 53 alla Gazzetta ufficiale n. 141 del 18 giugno 1993 ovvero:

- se in base alla circolare 1993 il terreno è sito in un Comune montano spetta l’esenzione IMU;

- se in base alla circolare 1993 il terreno è sito in un Comune parzialmente montano (PD), l’esenzione spetta solo se il terreno ricade in una zona c.d. “svantaggiata”. Tale tassazione era in vigore fino all’anno 2013;

- esenzione per i terreni ubicati nei Comuni delle isole minori di cui all’allegato A annesso alla legge 28 dicembre 2001, n. 448(tale esenzione opera per tutti i soggetti quindi esula dal possesso e dalla conduzione dei terreni da parte di determinati soggetti);

- esenzione per i terreni a immutabile destinazione agro-silvo-pastorale a proprietà collettiva indivisibile e inusucapibile.

È necessario effettuare una precisazione in merito all’individuazione dei terreni nei Comuni così come risultano dalla Circolare del 1993 sopra richiamata; nello specifico, in tale circolare è presente una suddivisione per provincia di appartenenza ed è indicata l’annotazione PD per indicare rispettivamente se il Comune è parzialmente montano. Pertanto, per i Comuni che risultano parzialmente montani ai fini della corretta individuazione della zona per la quale è possibile usufruire dell’esenzione è necessario contattare direttamente gli uffici regionali competenti o gli ex uffici SCAU, ovviamente i terreni interessati dall’agevolazione devono essere quelli su cui si svolge attività agricola ai sensi dell’articolo 2135 c.c.

L’assenza, nell’elenco presente nella circolare, di alcuna annotazione accanto al nome del Comune, rappresenta l’esenzione sull’intero territorio comunale.

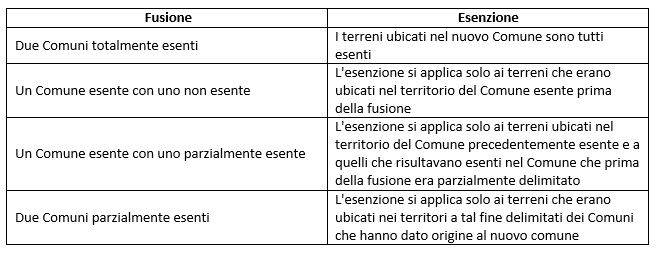

È doveroso ricordare che la Circolare n. 4/DF del 14 luglio 2016 ha specificato in quali casi può essere applicata l’esenzione ai terreni agricoli in presenza sia di fusione di Comuni con estinzione giuridica dei Comuni interessati nel processo aggregativo e la costituzione di un nuovo Comune sia di fusione per incorporazione, considerando anche tali Comuni non risultano nell’elenco alla circolare n. 9 del 1993.

Pertanto l’esenzione si applica considerando l’ubicazione dei terreni, verificando se gli stessi rientrano o meno nelle porzioni di territorio delimitate secondo i principi contenuti nella Circolare appena richiamata, indipendentemente dal fatto che i Comuni originari si siano fusi in un Comune anche di nuova denominazione e quindi non presente nella circolare.

Riassumendo l’esenzione si applica come sotto riportato:

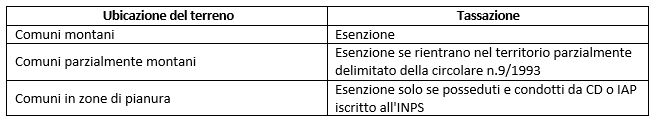

Rimane in vigore anche la tassazione prevista per i cosiddetti orticelli e per i terreni incolti ovvero non “adibiti all’esercizio delle attività indicate nell’art. 2135 del codice civile” ubicati in Comuni montani o parzialmente montani. Si ricorda che al riguardo era stato fornito uno specifico chiarimento sulla tassazione degli stessi in occasione di un question-time del 4 maggio 2016, nel quale il MEF aveva precisato, rifacendosi a quanto affermato dalla Corte di Cassazione nella sentenza n.7369 dell’11 maggio 2012, riferita all’ICI ma applicabile anche ai fini Imu, che i terreni incolti sono da considerarsi comunque agricoli in base al fatto che tali terreni potenzialmente possono essere destinati all’utilizzo agricolo pur non essendo condotte attività agricole sugli stessi.

Pertanto, tali terreni possono essere assoggettati a tassazione in base alla tabella sotto riportata:

In tutti gli altri casi diversi da quelli sopra elencati i terreni sono assoggettati a IMU con applicazione dell’aliquota deliberata dal Comune (che può variare dal 4,6 per mille al 10,6 per mille)

Ai fini della determinazione della base imponibile si precisa che il coefficiente di rivalutazione è pari al 25% e il moltiplicatore è pari a 135.

Annalisa Fedrigo – Centro Studi CGN